ДИНАМИКА РАЗВИТИЯ БАНКОВСКОГО СЕКТОРА РОССИЙСКОЙ ФЕДЕРАЦИИ ЗА 2011-2017 ГГ.

№10,

Экономические науки

Васильев Владимир Львович (Кандидат экономических наук)

Гадршина Лилия Ильдаровна

Гиниятуллина Сюмбель Миннулловна

Ключевые слова: ЭКОНОМИКА; БАНКОВСКАЯ СИСТЕМА; КОММЕРЧЕСКИЕ БАНКИ; РЫНОЧНЫЕ ОТНОШЕНИЯ; АКТИВЫ; КРЕДИТЫ; ECONOMICS; BANKING SYSTEM; COMMERCIAL BANKS; MARKET RELATIONS; ASSETS; LOANS.

Банковская система РФ, являясь неотъемлемой составляющей экономической системы, включает в себя Банк России, кредитные организации, также представительства иностранных банков [1].

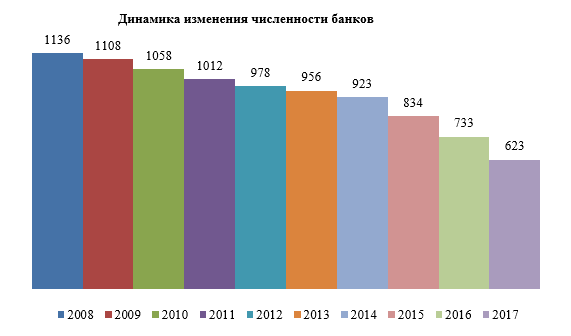

В России с 2008 года наметилась тенденция постоянного снижения количества коммерческих банков и относительно быстрого ослабления позиций иностранных банков. Динамика количества банков России в 2008 — нач.2017 гг. представлена на рис. 1 [4].

Эксперты считают, что в РФ должно остаться не больше 500-550 банков, что составляет не более 35-40 % действующих коммерческих банков [4]. Доля чистых активов банков на 1 января 2017 года снизились на 4,3% до 73 975 млрд рублей, российский рынок покинули 50 банков, в списке которых присутствует и крупный региональный банк – Татфондбанк. Позднее права на работу лишился банк «Югра». Под занавес уходящего года ЦБ объявил о санации Промсвязьбанка.

Рисунок 1 − Динамика количества банков России в 2008 — нач.2017 гг.

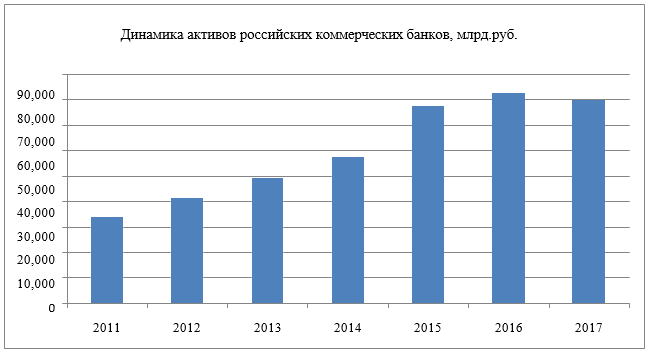

В динамике активов российских коммерческих банков за шесть лет прослеживается тенденция к увеличению. Совокупные активы банков выросли с 00833 млрд. руб. в 2011 г. до 83000 млрд. руб. в 2016 г. Следует отметить, что в 2015 г. были высокие темпы роста (35.2%), поэтому замедление темпов роста в 2016-2017 гг. можно объяснить как закономерное следствие из предшествующего бурного роста. В 2017 г. темп прироста совокупных активов российских банков снизился до -3,5% по сравнению с 2016 г., темп прироста активов увеличился до 6,9% [6].

Рисунок 2 − Динамика активов российских коммерческих банков за 2011-2017 гг., млрд. руб.

Кредитование экономики (предприятий и населения): анализ структуры кредитования экономики за шесть лет свидетельствует об увеличении кредитования с (18148 млрд. руб.) в 2011 г. до (43985 млрд. руб.) в 2016 г. За 2017 г. произошло снижение (с 43456 до 40939 млрд. руб.). В составе данного показателя кредиты нефинансовым организациям снизились (с 33301 до 30135 млрд. руб.). Кредиты физическим лицам по-прежнему демонстрировали положительную динамику, увеличившись (с 10684 до 10804 млрд. руб.) [5].

Таблица 1 − Динамика Кредитования экономики за 2011-2017 гг., млрд. руб.

|

Показатель |

Год |

||||||

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

|

Кредиты экономике (нефинансовым организациям и физическим лицам) |

18,148 |

23,266 |

27,708 |

32,456 |

40,866 |

43,985 |

40,939 |

|

Кредиты нефинансовым организациям |

14,063 |

17,715 |

19,971 |

22,499 |

29,536 |

33,301 |

30,135 |

|

Кредиты физическим лицам |

4,085 |

5,551 |

7,737 |

9,957 |

11,330 |

10,684 |

10,804 |

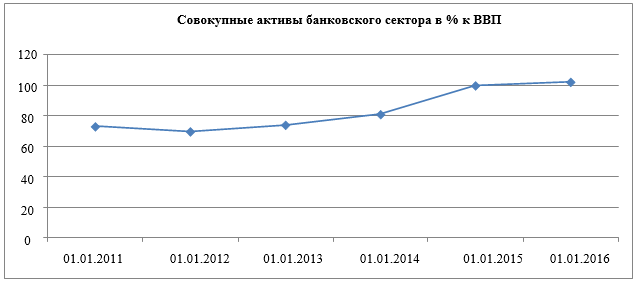

Базовыми показателями развития банковской системы является соотношение основных показателей деятельности банковской системы с объемом валового внутреннего продукта страны. Для обеспечения повышения уровня капитализации банковской системы необходимо обеспечить опережающий рост капитала банковской системы по сравнению с ростом ВВП страны [7]. По состоянию на 01.01.2011г. отношение активов к ВВП снизилось до 73%. Однако уже в 2011 г. доля совокупных активов начала увеличиваться и на конец 2014 г. составила 108,7 процентов.

Рисунок 3 − Динамика отношения совокупных активов Российской Федерации к ВВП за период с 01.01.2011 по 01.01.2016 г.

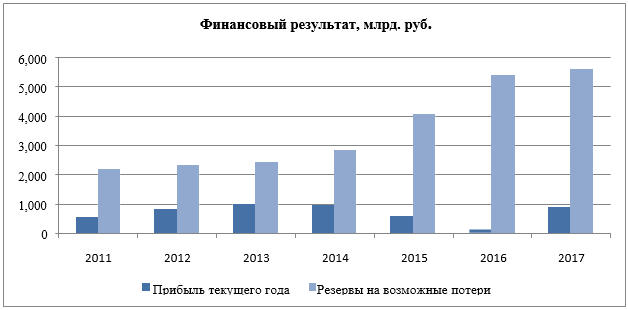

Анализ динамики банковского сектора показывает, что после кризисного периода 2011-2014 гг. в российской экономике произошло возрастание притока банковских ресурсов, и деятельность банков была рентабельна и окупаем. На текущем периоде 2015-2016 гг. замечен резкий скачок движения банковской прибыли по причине необходимой резкой экономической перестройки сектора под воздействием западных финансовых санкций. Анализ тренда говорит о возрастании прибыли с 2011 по 2014 г., однако период с 2014 по 2016 г. говорит и снисходящем тренде. Замедление роста рисков находит отражение и в динамике резервов на возможные потери: с начала 2016 г. они увеличились на 1358 млрд. руб., и с начала 2015 г. они увеличились на 188 млрд. руб. [5].

Рисунок 4 − Финансовый результат банковского сектора за 2011-2017 гг., млрд. руб.

В целом события последних лет в отечественном банковском бизнесе демонстрируют насколько значительными могут быть риски, которые в один миг приводят многомиллионные, когда-то процветающие банки к банкротству.

Список литературы

- Федеральный закон от 2 декабря 1990г. №395-1 «О банках и банковской деятельности»

- Андрюшин С.А. Кредитная активность российских банков // Банковское дело. 2015. №3. С. 15-23.

- Галанов В.А. Основы банковского дела / В.А. Галанов. – М.: Форум; ИНФРА-М, 2015. – 278 с.

- Информация о регистрации и лицензировании кредитных организаций, Центральный банк Российской Федерации [Электронный ресурс] // http://www.cbr.ru/statistics/print.aspx?file=bank_ system/inform_12.htm&pid=lic&sid=itm_43766#

- Обзор банковского сектора Российской Федерации. Банковский сектор, Центральный банк Российской Федерации [Электронный ресурс] // http://www.cbr.ru/analytics/? Prtid=bnksyst&ch=ITM_43323#CheckedItem

- Показатели деятельности кредитных организациии, Центральный банк Российской Федерации [Электронный ресурс] // http://www.cbr.ru/statistics/?Prtid=pdko_sub

- Фетисов Г.Г. Организация деятельности центрального банка: учебник. – М.: Кнорус, 2012. – 440 с.