УДК 33

УЧЕТ И КОНТРОЛЬ НАЛОГОВЫМИ ОРГАНАМИ ЗА НАЛИЧНЫМИ И БЕЗНАЛИЧНЫМИ РАСЧЕТАМИ

№26,

Экономические науки

Северина Анна Сергеевна

Ключевые слова: УЧЕТ ДЕНЕЖНЫХ СРЕДСТВ; КАССОВЫЕ ПРОВЕРКИ; ШТРАФЫ ЗА КАССОВЫЕ НАРУШЕНИЯ; CASH ACCOUNTING; CASH CHECKS; FINES FOR CASH VIOLATIONS.

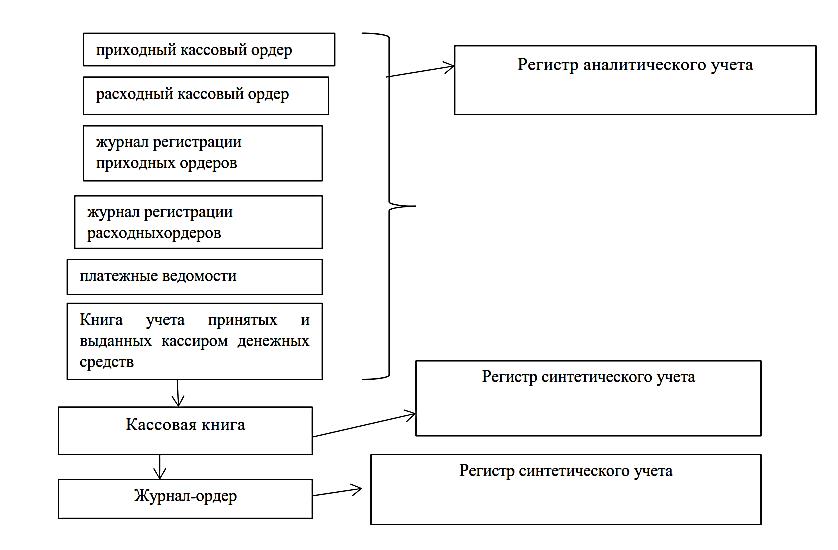

Учет денежных средств выступает одним из наиболее ответственных участков ведения бухгалтерской деятельности на любом предприятии независимо от его организационно-правовой формы. Для участия в расчетах наличными деньгами каждый хозяйствующий субъект должен иметь кассу и вести Кассовую книгу по определенной форме (рисунок 1).

Рисунок 1 – Схема документооборота по учету наличных денег

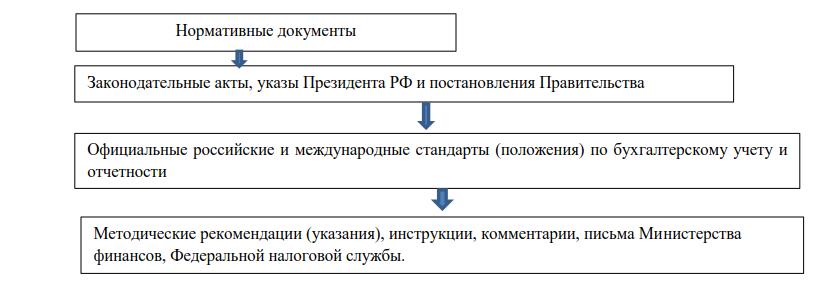

Порядок хранения и расходования денежных средств в кассе установлен инструкцией Центрального банка РФ, а формы безналичных расчетов установлены специальными нормативными документами (рисунок 2) различными статьями Гражданского кодекса Российской Федерации (рисунок 3).

Рисунок 2 – Схема документооборота по учету наличных денег

Прием наличных денег юридическими лицами при расчетах с гражданами производится с обязательным применением контрольно-кассовых машин.

Рисунок 3 – Наличные и безналичные расчеты

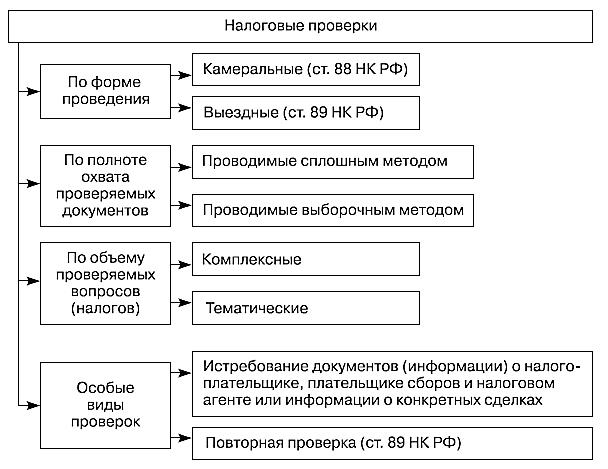

Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью ведения расчетов. В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов и его территориальные органы. На рисунке 4 представлена классификация основных видов налоговых проверок, касающихся платежной дисциплины.

Так называемые кассовые проверки бывают двух видов:

— проверка применения контрольно-кассовой техники, а у тех, кто освобожден от ее применения, — проверка выдачи покупателям товарных чеков, квитанций, иных подтверждающих получение оплаты документов;

— проверка полноты оприходования наличной выручки.

Фактически это проверка соблюдения всех требований кассовой дисциплины. Ведь для того, чтобы проверить, полностью ли оприходована наличная выручка, налоговикам нужно посмотреть большинство связанных с ведением кассы документов. По ним инспекторы могут обнаружить и иные кассовые нарушения, и это будет законным поводом для штрафа за них п. 1 ч. 1 ст. 28.1 КоАП РФ. Точно так же инспекторы могут обнаружить в ходе этой проверки и нарушения работы с контрольно-кассовой техникой. Проходить эти две проверки могут как по отдельности, так и одновременно.

Рисунок 4 — Классификация основных видов налоговых проверок

Кассовые проверки, хотя их и проводят налоговые инспекции, не являются налоговыми проверками, в связи с этим они не подпадают под действие Закона от 26.12.2008 № 294-ФЗ о защите прав юридических лиц и индивидуальных предпринимателей. Поэтому на кассовые проверки не распространяются все установленные этим Законом и НК правила проведения проверок, гарантии прав проверяемых и ограничения для проверяющих — по частоте, продолжительности и глубине проверок, запросу документов и т. д. И введенный с 2016 года трехлетний мораторий на проверки малого бизнеса, веденный федеральным законом от 26.12.2008 № 294-ФЗ кассовых проверок не касается.

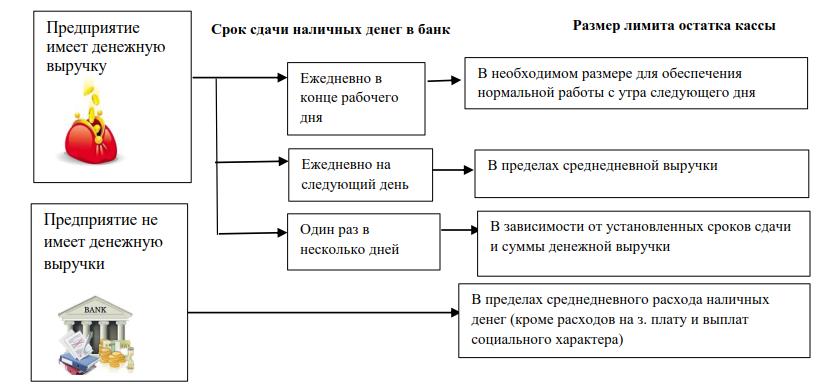

Проверки контрольно-кассовой техники не регламентируются Налоговым Кодексом Российской Федерации. Данные проверки проводятся на основании Административного Регламента, утвержденного приказом Министерства финансов РФ от 17.10.2011 № 132н. В этом документе и прописаны порядок, законность и суть таких проверок. Также нарушения и штрафные санкции, предусмотренные за эти нарушения установлены ст. 14.5 КоАП РФ. В связи с переходом на онлайн кассы все нарушения, штрафы и проверки регулируются, с учетом всех последних изменений. Особенно тщательно налоговые органы проверяют соблюдение лимитов кассы. Он зависит от срока сдачи наличных (рисунок 5).

Рисунок 5 – Размер лимита остатка кассы в зависимости от срока сдачи наличных

То, за какие нарушения штрафуют инспекторы, примеры из практики представлены в таблице 1.

Таблица 1.

Штрафы за частые кассовые нарушения

| Нарушение | Штраф на компанию | Штраф

на предпринимателя |

| Не применяют контрольно-кассовую технику (ч. 2 ст. 14.5 КоАП) | От 75 до 100 % от суммы расчета, но не менее 30000 рублей | От 25 до 50 % суммы расчета, но не менее

10000 рублей |

| В чеке нет обязательных реквизитов (ч.

4 ст. 14.5 КоАП) |

От 5000 до 10000 рублей | От 1500 до 3000 рублей |

| Покупателю по его требованию

не направили чек в электронной форме (ч. 6 ст. 14.5 КоАП) |

10 000 рублей | 2000 рублей |

| Нарушили лимит остатка наличных

в кассе (ч. 1 ст. 15.1 КоАП) |

От 40 000 до 50 000 рублей | От 4000 до 5000 рублей |

| Провели расчеты наличными или полу-чили наличные на сумму более 100000 рублей в рамках одного договора

с предприятием или индивидуальным предпринимателем (ч. 1 ст. 15.1 КоАП) |

От 40 000 до 50 000 рублей | От 4000 до 5000 рублей |

| Не полностью оприходовали выручку

(ч. 1 ст. 15.1 КоАП) |

От 40000 до 50000 рублей | От 4000 до 5000 рублей |

| Компания не ведет кассовую книгу

в обособленном подразделении |

От 40000 до 50000 рублей | От 4000 до 5000 рублей |

Число и периодичность контрольных мероприятий не ограничиваются. То есть проверка может быть выполнена в любую дату. Соответствующее указание есть в Письме ФНС №АС-4-2/15195 от 12 сентября 2012 года. Средняя периодичность проверки – раз в год. План мероприятий формируется УФНС. Если фирма не попала в этот план, она все равно может столкнуться с проверяющими. Однако мероприятия, не включенные в план, проводятся только в том случае, если на фирму есть жалобы.

Список литературы

- Борисов А.Н. Комментарий к Федеральному закону от 22 мая 2003 г. № 54-ФЗ: О применении контрольно-кассовой техники при осуществлении расчетов в РФ (постатейный) (2-е издание, переработанное и дополненное. –М.: Юстицинформ, 2020. – 383 с.

- Кирилловых А.А. Формы осуществления расчетов в отношениях между продавцом и потребителем: правовые аспекты. //Право и экономика. -2018. — № 6. – С. 25-33.

- Мирзаев Р.М. Влияние четвертой промышленной революции на осуществление фискальных полномочий. //Финансовое право. – 2020. -№ 2. –С. 45-49.

- Саакян А.М., Ермаченко А.Л. Особенности применения онлайн-касс в расчетных операциях экономической деятельности. //Налоги. – 2018. — № 3. – С. 18-21.

- Федеральный закон от 22.05.2003 № 54-ФЗ (ред. от 27.12.2019): О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации. //Российская газета. -№ 99. — 27.05.2003.